【ロボアドどうよ②】注意すべきは手数料

以前にロボアドの投資家診断をやりました。

【ロボアドどうよ】投資家診断やってみた

診断結果はまちまちでしたが、いずれも無謀なリターンの想定はしておらず、利用者にとっては安心。

一方で気を付けたいのは、現在のロボアドがやってくれるのは「分散投資」であること。

有望な銘柄を選んでくれる機能ではありません。

株式であれ債券であれ、投資対象として投資信託やETFを利用しています。

自分で投資するのと比べて①ロボアドへの手数料②投信・ETF手数料の2重払いになることには注意が必要です。

そして、長期で見ると1%の手数料が大きな違いを生む可能性もあります。

目次

①固定手数料1%のハンデ

ロボアドが私に奨するポートフォリオの想定リターンは3%~5%でした。

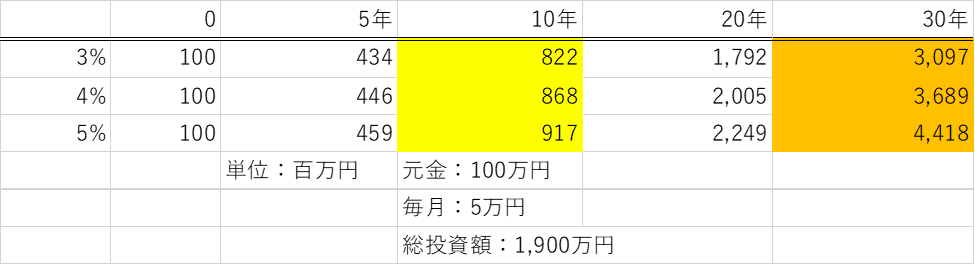

ここで元金として100万円、毎月5万円を投資した場合の資産額を検証します。

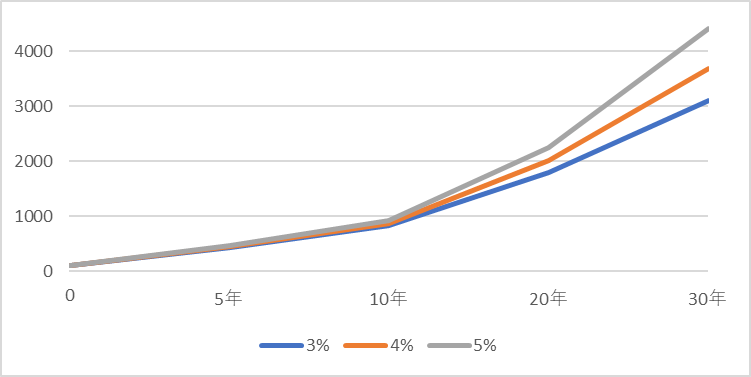

最初の10年ではあまり差が出ません。

リターンの差が1%の場合、資産額の差は50万円程度です。

しかし、30年の長期で見てみると、1%のリターンの差が500万円をこえる資産の差を生み出します。

時間の経過とともにこの格差は拡大していきます。

固定報酬型のロボアドを利用する場合、この約1%のハンデを最初から背負っていることになります。

グラフで見ても、リターンによる資産の格差が10年を超えたあたりから大きくなっていくことが分かります。

②リバランス

ロボアドの強みの一つは、資産配分の見直し(リバランス)を自動的にやってくれることです。

しかし、リバランスには時としてお金がかかります。

以下、とあるロボアドの投資対象の一覧です。

信託財産留保額というのはファンド換金時に支払う手数料です。

リバランスは、価格が上がった商品を売って、下がった商品に再投資し、資産間の比率を一定に保ちます。

その際に、換金手数料が発生しますが、これは投資費用としてリターンから差し引かれます。

リバランスは個人でもできます。

むやみに売却せず、毎月の投資額を割り振ればいいだけのこと。

株価が軟調な時には株式ETFを、債券が下落した場合は債券ETFを多めに買えばリバランスは可能です。

すべてが同時に下落しても、下落幅がより大きい方を多めに買えば事足ります。

③ファンドの運用手数料

ロボアドによる投資は、投信やETFを通じて行われ、そこにも運用手数料が発生します。

ロボアドの投資対象は、②の表のとおり有名な投信・ETF等のファンドが中心なので、個人でも投資可能です。

個人で分散投資を行うには投信やETFの利用は有益で、多少の運用手数料が発生するのは仕方ありません。

しかし、自分でこれらのファンドに投資すれば、少なくともロボアドへの手数料は削減できます。

まとめ

自動積立で規律を守るという点ではロボアドは便利なサービスだと思います。

しかし、ロボアドが提言する長期分散・積み立て投資を行うなら、株でも債券でも基本はバイアンドホールド。

「売り」による余計なリバランスは行わず、自分で積み立て、手数料を削減した方が良いかと。