【2024年8月の振り返り】ターン・アラウンド

大荒れで始まった8月ですが、終わってみれば何とやら。

S&P500は5%を超えて上昇し、下落分をあっさり回復。

ダウ平均も最高値を更新しました。

ドル円も145円前後で安定。

ジャクソンホール会議でもう一波乱を期待していたのですが、Fedの9月利下げ方針を確認するだけでした。

米国市場は見事なターンアラウンド、再び楽観ムードが漂います。

半導体銘柄からバリューへのシフトも見られ、割安銘柄も一気に減った感覚がします。。。

目次

8月の投資結果

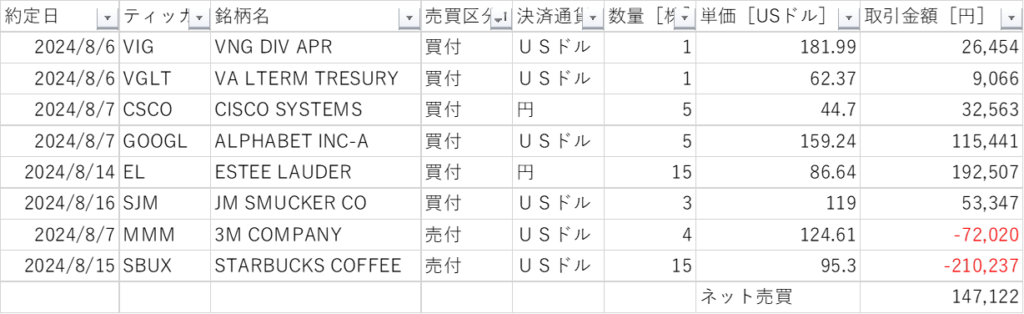

トレード

8月は相場の下落に合わせて、ある程度買えたと思います。

ネットでの売買が控えめになのはスターバックスの売却によるもの。

CEOが交代するだけで、1日で25%も株価が上昇するとは。

一気に目標株価に到達したので、ひとまず利確で様子を見ました。

CEOの交代だけで、ファンダメンタルズは変わっていません。

浮かれすぎな気がするので、いいタイミングだったかなと。

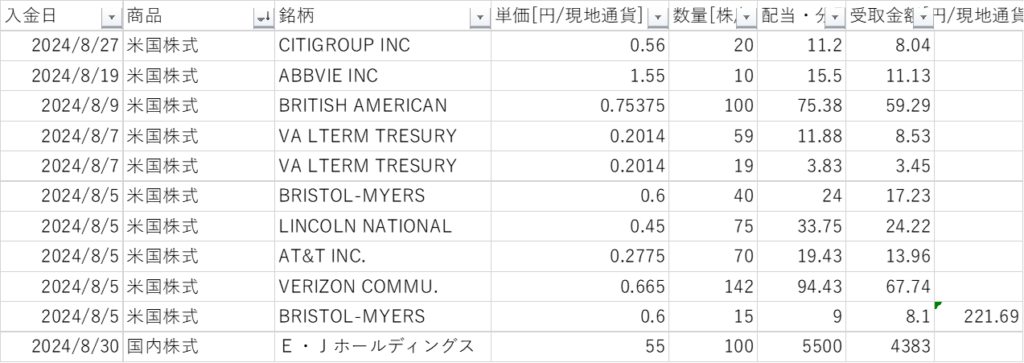

配当

約220ドルの受け取り。

円高が進んでいますが、再投資の原資としてドルは重要。

長期国債ETFのVLTからの受け取りが多くなってきました。

金利上昇局面では積極的に買っていきたいと思います。

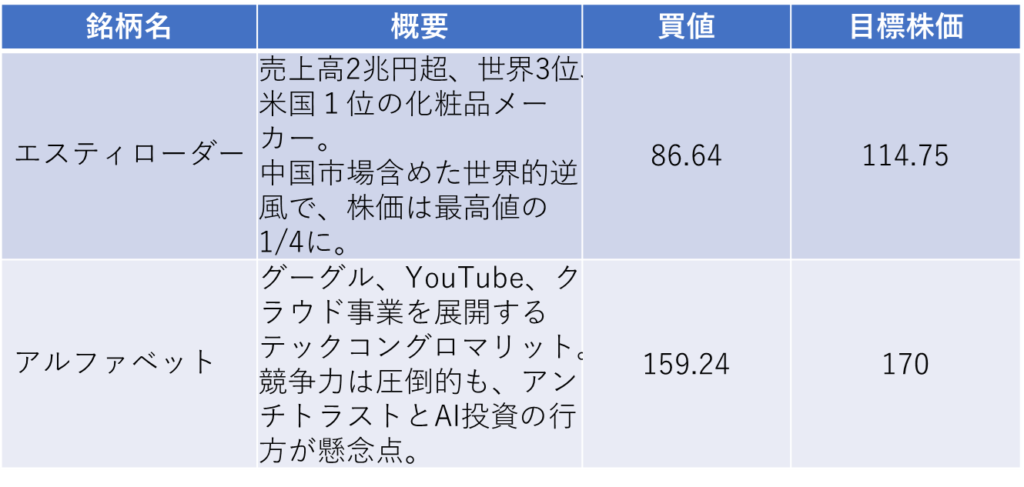

新たに追加した銘柄

エスティローダーは100ドル近辺で買おうか迷った銘柄。

それが底抜けし、86ドル半ば・配当利回り3%まで落ちてきたので、これは買い。

業績不調により、株価は2021年のピーク370ドルから1/4以下へ。

株価がもとに戻るとは思いませんが、在庫処分適正化などにより配当を賄うキャッシュは確保しています。

さらに業績が悪化するまでは、長期視点で保有予定です。

アルファベットは7月初めに190ドルに到達した株価が、波乱に巻き込まれ150ドル台後半に。

訴訟問題も抱えてますが、長期で見た競争力は不変。

その割に予想PERはS&P500平均並み。

アップルやマイクロソフトはバリュエーションが高過ぎて手を出す気がしませんが、

アルファベットは適正水準。

ポートフォリオがバリューに偏っていたので、バランスを取る意味もあります。

8月の反省~買い方がセコイ

7月末~8月初の波乱は正直焦りました。

円高で一日の損失が100万円に達したことも。

一方、配当重視のディフェンシブ銘柄を中心にしたポートフォリオで、

ハイテク株を避けていたため、傷は浅く、波乱も落ち着いて乗り切ることができました。

一方、8月半ばからの戻り相場に出遅れたのも事実。

市場の切り替えしでリターンが出せない自分のいつもの悪い癖。

理由はいくつかありますが、”買い方がセコイ”のも一因かと思います。

アルファベットを150ドル台で買えたのはいいのですが、買ったのはたった5株。

今月売却したスターバックスも、買っていたのは15株。

お試し買いで少量かって、その後塩漬けというパターンが多いです。

このやり方の問題点は、①すぐに株価が反転した場合、積極的に買いに行けないこと②元本が小さいため、株価が上昇してもリターンが小さいこと③端株が増えてポートフォリオが散らかること、とたくさんあります。

いざという時には多めのポジションを作ることも必要なようです。

ウォーレンバフェットはこのやり方で成功してますし。