PBR1倍という馬鹿げた目標

「PBR1倍」という数値が一人歩きしているように感じます。

しかし、PBRを上場企業の評価基準するのは以下の理由から問題ありです。

①短期の株価に左右される

②財務をいじくれば達成できる(収益が向上しなくても)

③全業種をひとまとめにするのは乱暴

順に見ていきます。

目次

結局は株価次第

PBRは結局は株価次第。

全く収益が出ていなくても。

例えば・・・

トヨタ:PBR=0.9倍(不合格)

レオパレス:PBR=4.6倍(合格)

ゲームストップ:PBR=4.7倍(合格)

兆円単位の利益をあげる世界トップの自動車企業が不合格で、

不祥事で赤字を垂れ流す企業・個人投資家のブームで株価が急騰した企業が合格に。

単一で使用するには明らかに欠陥です。

財テクで達成可能

株価が変わらなくとも、PBRの「B」の部分、つまり純資産を減らせばPBRは向上します。

自社株買いと配当が選択肢となります。

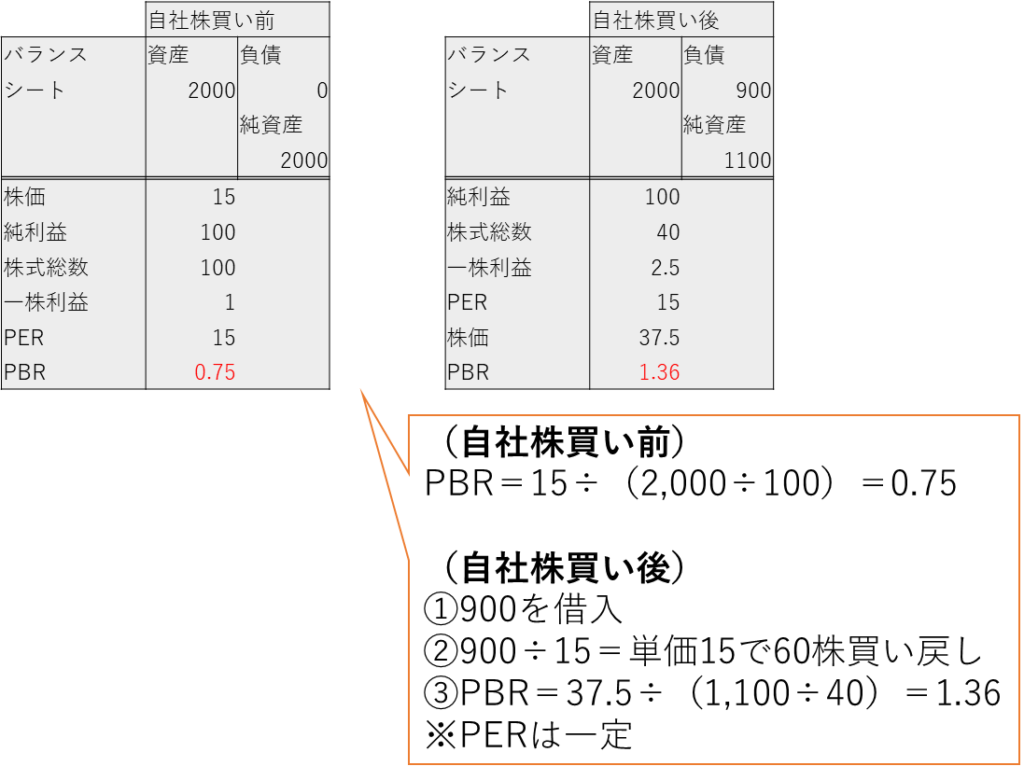

自社株買い

借金して自社株買いをすればPBRは向上します。

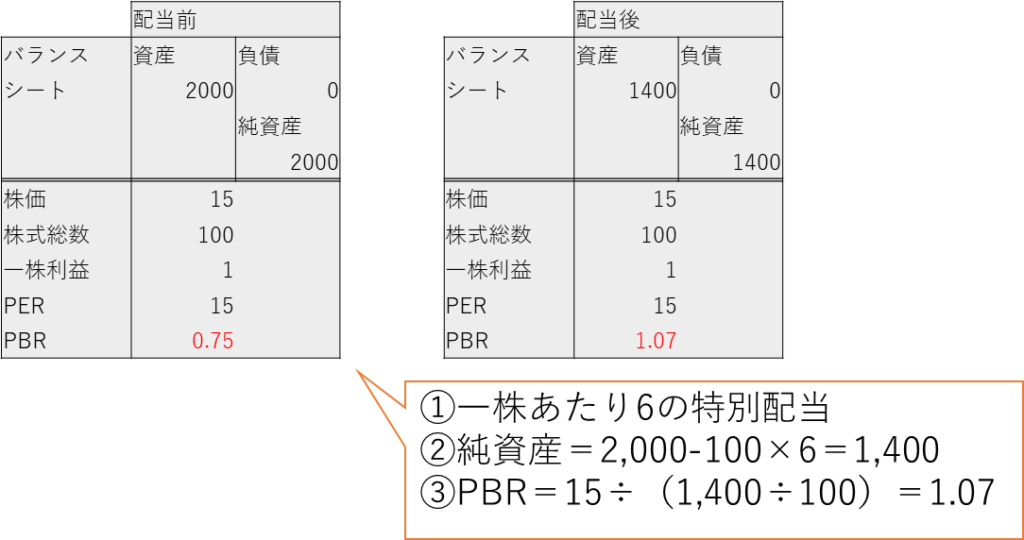

特別配当

もっとシンプルに、特別配当を払って純資産を減らせば簡単です。

上記の例の通り、利益が変わらなくても財務によりPBRは操作可能です。

PBR1倍だけを目的にすると、このような小手先テクニックに頼るインセンティブが働きます。

ただし、純資産を圧縮すると長期で見た企業のリスクは高まります。

「日本に長期投資の文化を」という目的と明らかに矛盾します。

全業種をひとまとめ

PBRのBの部分、純資産がどの程度必要かは業種によって異なります。

例えば国内の銀行はほぼPBRが1倍未満です。

銀行は健全性維持のため、ある定程度の純資産(Bの部分)確保が規制により求められます。

この場合、どうしても純資産(B)が大きく、PBRは低くなりがちです。

自己資本が薄い銀行の脆さは米国のSVBやファーストリパブリックを見ればわかるはず。

いくらPBRが1倍を超えていても、資本が薄く、不況で倒産してしまったら株価はゼロ。

元も子もありません。

結論

単純にPBR1倍を基準とするのは乱暴です。

PBRは変数に「株価」が入る時点で、市場のモメンタムに左右されます。

1倍が目標となると、長期での企業存続・成長よりも目先の株価を優先するインセンティブが働きます。

東証にそのような意図はないでしょう。

しかし、ニュース等見ても、PBR1倍が一人歩きする危うい状態にあります。

日本市場は「還元拡充」しそうな企業を当てるゲームで既にプチバブルの様相です。

長期投資家を引き寄せるなら、目先の株価に左右される指標を基準とすべきではありません。

(参考)PBR1倍未満とは・・・?

「借金を返して企業を解散した場合の価値」が「現在の株価」を上回っている状態です。

「解散した場合の価値=純資産」は株主の取り分です。

(例)

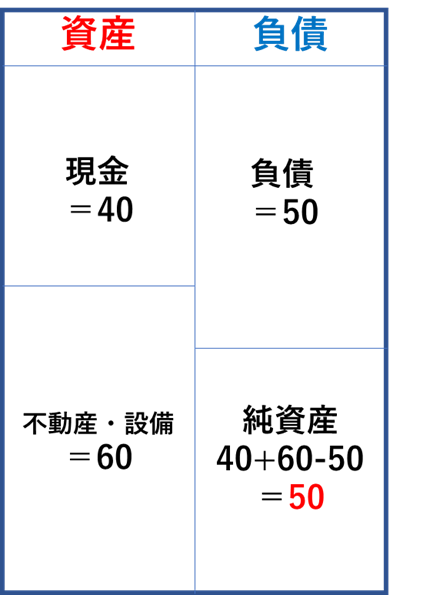

製造業のA社の株式数が10、株価は3とします。Aのバランスシートは以下の通り。

資産をすべて売っぱらい、借金を返した後に残る純資産が50。

株式数が10なので、解散した場合の一人当たりの取り分は50÷10=5

PBRは3÷5=0.6倍となり、定義上は割安です。

投資家からしたら「さっさと解散しろ」。

資金30があれば、A社を丸ごと買って解散するだけで、70%弱のリターンをリスク無しで得られます。

まさに異常事態。

日本の上場企業は半数がこの状態で、日本株が割安といわ