【米国決算】ベライゾン~日本と広がるリターン格差

全般的に好調だった先週の米国市場。

一方、決算発表銘柄を中心に大きな下落もありました。

目次

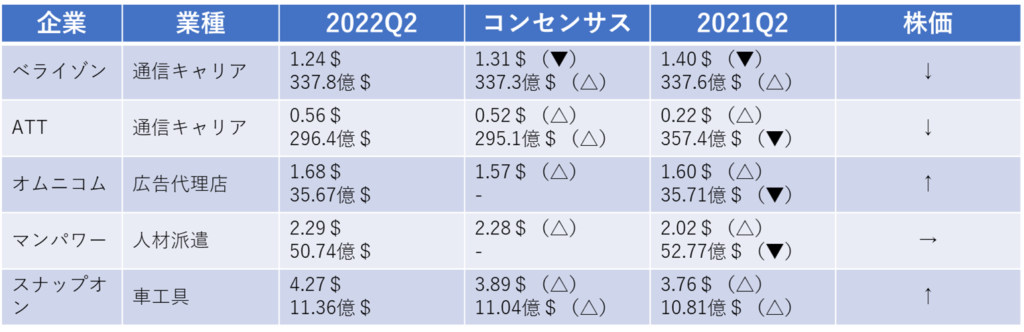

保有銘柄の決算(7/19~7/22)

平凡な内容でした。

イベント重視のモメンタム投資家でなければ、異常値が出ない限り四半期決算はそれほど意味はありません。

AT&Tの減収も「放送事業(ワーナー・ブラザース)のスピンオフ」明確であり、本業は変化ありません。

短期的な結果で過剰に下落したら、むしろ追加投資のチャンスかと思います。

携帯キャリアの不振

株価が大きく動いたのは、ベライゾンとAT&T。

弱い見通しにより、発表後に株価は7%前後下落しました。

携帯・通信キャリアは、高配当で配当重視の投資家の味方。

景気に左右されにくく、先行不安が漂う上半期においても、株価は持ちこたえていました。

が、決算発表後急落。

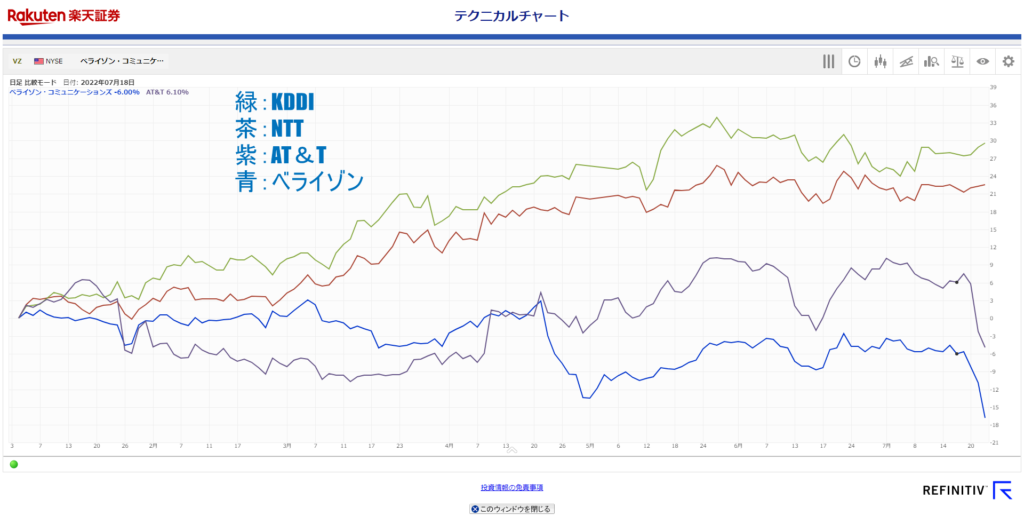

日本の携帯キャリアがリスク回避の逃避先となっているのとは真逆です。

年初来の株価騰落率は以下の通り

KDDI:+29%

NTT:+22%

AT&T:-5%

ベライゾン:-17%

KDDIやNTTは配当利回りも3%を下回り、高配当銘柄とは言えなくなってきましたが、株価は堅調。

一方、ベライゾンやAT&Tの配当利回りは5%を超えていますが、軟調です。

これは、両国のインフレ格差が影響しているのかも。

日本ではインフレの兆しが見えつつあるも、インフレ率は2%そこら。

かたや米国のインフレ率は約9%。

米国債の金利も上がってきており、配当利回り5%では資金の逃避先にならないのかも。

実際、ベライゾン・AT&T両社ともインフレ・節約志向の悪影響を語っています。

ベライゾン:契約数の伸び鈍化、コスト高による5Gの投資負担増

AT&T:顧客の支払い遅延発生、5Gの投資負担増

対応

ベライゾンの配当利回りは過去10年で最高レベル。

財務も安定しており、ひとまず「買い」で反応したいと思います。