【株主還元】配当の罪~Sin of Dividend~

株主還元の手段たる「自社株買い」と「配当」。

個人的には配当重視で自社株買いには懐疑的です。

しかし、配当にも落とし穴はあります。

今回は、あえて配当の罪にスポットを当てます。

目次

配当支払いによる企業への影響

自社株買いは「企業規模の縮小」であると書きました。(【株主還元】自社株買いの効果とは)

これは配当も同じこと。

配当の支払いにより自己資本が減少するからです。

資本が減少するので、利益水準を維持するためには、利益率の向上が必要となります。

また、配当の支払いは経営の自由度を下げます。

自社株買の場合、タイミング・金額を自由に決められます。

一方、配当も義務ではありませんが、株主の視線もあり簡単には下げられず、

必要な投資に十分な資本を充てられないリスクがあります。

配当が安定しない銘柄は、配当重視の投資家から避けられます。

減配でもしようものなら、将来への不安から(一時的にせよ)株価下落の要因となります。

配当の罪

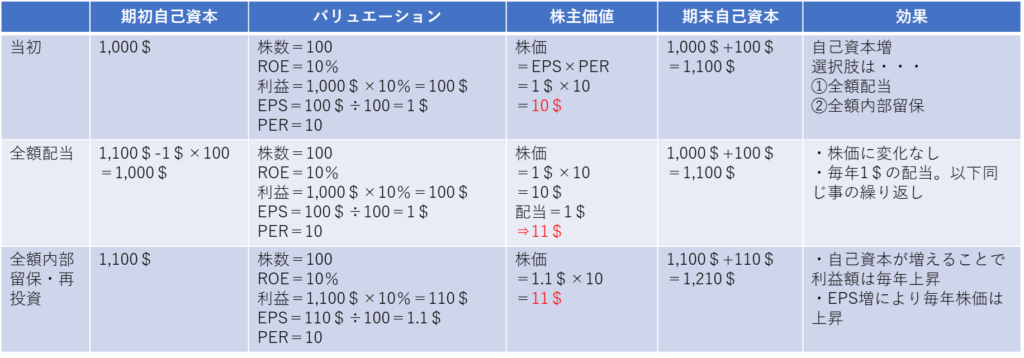

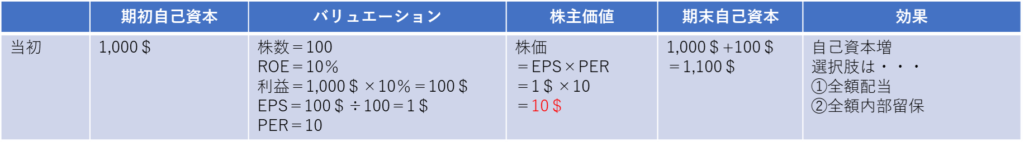

自己資本が1,000ドルでROEが10%の企業を過程します。

この企業は初年度に100ドル(1,000×10%)の利益を生み出します。

これにより期末の自己資本は1,100ドル(期初1,000ドル+利益100ドル)となります。

次の年に、①利益を全額配当するケース②利益を全額留保・再投資するケースを考えます。

配当の罪に着目するため、PERとROE(利益率)は一定とします。

利益を全額配当した場合

稼いだ利益の全額を配当するので、自己資本は1,000ドルに元通り。

利益率が一定なので、次年度の利益も前年度と同額。

これをまた全額配当するので、次の年以降も同じことの繰り返しです。

毎年1ドルの配当は受け取れますが、利益が成長しないので、株価は上昇せず配当も増えません。

この例は極端ですが、配当の割合が大きいと、企業の利益成長を阻害します。

利益が成長しなければ、株価の低迷や将来の減配リスクも高まります。

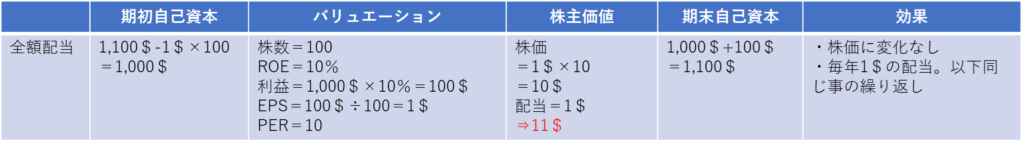

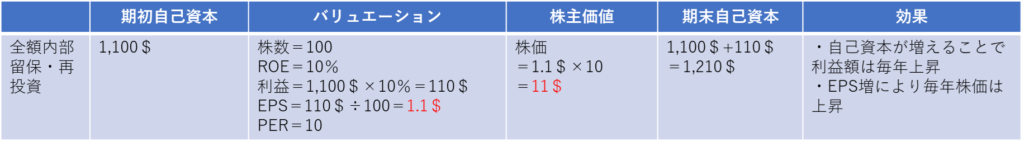

利益を全額内部留保・再投資した場合

稼いだ利益を全額留保するので、自己資本は1,100ドルに。

利益率が一定のため、次年度の利益は110ドル(1,100ドル×10%)に増加。

EPSが1.1ドルに増加し、株価も11ドルに上昇。

配当を支払わないので、次年度の自己資本は1,210ドル(1,100ドル+110ドル)とさらに巨大に。

利益・EPSが毎年10%ずつ増えていくので、PERが一定でも株価は上昇していきます。

1年後の株主価値は11ドル(株価10ドル+配当1ドル or 株価11ドル)で同じですが、

株価上昇分は売却して利益を確定しない限り課税されないので、配当よりも有利です。

10年後はさらに・・・

10年後を比べてみましょう。

全額配当した場合、毎年1ドルの配当を受け取って終了。

10年間のトータルリターンは10ドル(1ドル×10年)です。

一方、全額留保・再投資の場合、利益・EPSが毎年10%ずつ増えていきます。

EPSは1.1、1.21、1.33・・・と増えていき、10年後には2.59ドルに。

株価は25.9ドル(2.59ドル×PER10倍)となり、10年間のリターンは15.9ドル(25.9ドル-10ドル)です。

10年で1.6倍もの差がつきます。

1,000ドルの元本だけでなく、稼いだ利益の部分も翌年に10%の利益を生むためです。

ウォーレンバフェットも重視する複利の効果です。

配当には毎年税金がかかるのに対し、含み益の方は10年間の税金がゼロです。

まとめ

自社株買いと同様、配当支払いだけでは株主価値は向上しません。

利益率の向上が伴わなければ、配当負担に苦しむジリ貧企業に。

おそらく受け取る配当以上に株価が下がることに。

配当株を選ぶときは、配当利回りだけでなく配当性向(配当支払い÷当期利益)も注意たいところ。

成長・株価上昇に期待しないにせよ、少なくとも配当を維持できる企業を選ぶのが肝心でしょう。

(参考:シナリオまとめ)