【利益か現金か】パロアルト・ネットワークス

サイバーセキュリティ企業パロアルトネットワークス(以下パロアルト)の株価が好調です。

年初来でNASDAQ指数が10%下落する一方、パロアルトの株価は15%上昇しています

ウクライナ情勢の緊迫化がサイバー攻撃リスクの高まりを連想させている面もありますが、

過去一年で見ても株価は約2倍になっています。

高収益企業なのかと思ってみると、2012年の上場来利益は常にマイナス。

PERで図ることすらできません。

今回はパロアルトの価値がどこにあるのか、数字の面からみていきます。

目次

①パロアルト

パロアルトは法人向けサービスを主とするサイバーセキュリティ企業です。

売上規模は約42億ドルで日本円で5,000億円程度。

サイバー空間の広がりに伴い、売上は右肩上がり。

2012年の上場来、売り上げは年率平均で40%超の伸びを見せています。

②収益性は?

営業利益・一株当たり利益(EPS)は共に上場来常にマイナスです。

2021年7月期には過去最悪でEPSは-5.18ドルです。

10年近く利益がマイナスなのに、なぜ潰れず株価が上昇し続けているのか。

それはキャッシュフローにあると思います。

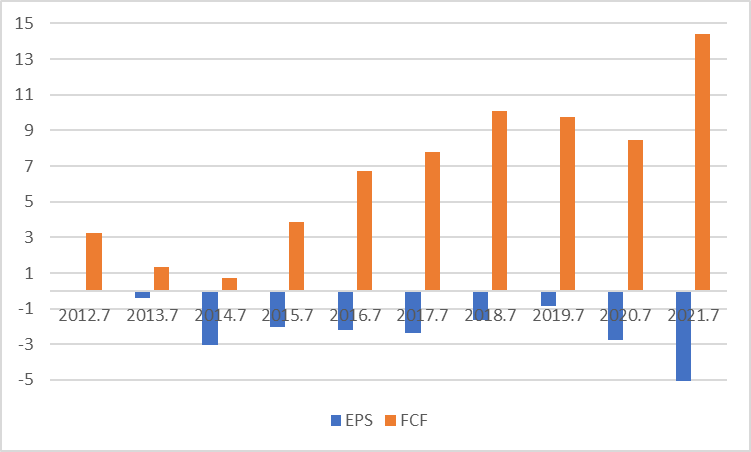

以下の図は上場来のEPS及び一株当たりのフリーキャッシュフロー(FCF)です。

利益はマイナスが続く一方、FCFは概ね順調に成長しています。

このような利益とFCFの乖離はアマゾンやセールスフォースなどサブスク型のビジネスに見られます。

手元の現金が豊富なため、利益がマイナスでも費用・利払いには困りません。

現金を運用や先行投資に回すこともできます。

また、PERの代わりに株価キャッシュフロー倍率(P/FCF)で見ると、過去5年で16倍~30倍程度。

PERと単純比較はできませんが、特別割高感はありません。

③利益とFCFの乖離。なぜ?

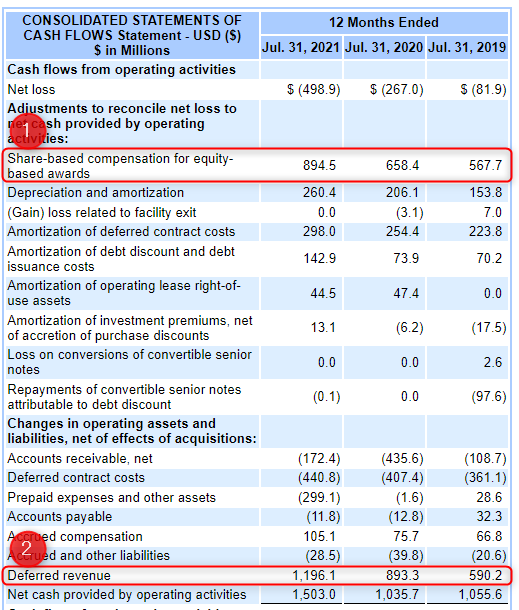

理由はキャッシュフロー計算書を見ればわかります。

①株式報酬

成長企業の多くは、報酬を現金ではなく株式やオプションで支払います。

会計上は費用として計上されるので利益にはマイナスですが、現金の支出を伴わないためCFには影響しません。

上図の通り、2021年度は8.94億ドル(約1,000億円)を株式報酬で支払い、現金を節約しています。

②前受け収益

サブスク型の企業は、アマゾンプライムの「年会費」のように現金を前もって一括で受け取ることが多いです。

収益は段階的に利益に計上されるため、利益<現金となります。

2021年度は前受け収益が11.96億ドル(約1,400億円)に上ります。

現金が早く手元に入ってくるため、支出に困らず積極的な投資も可能。

キャッシュの面からみたパロアルトの強みです。

④リスクは?

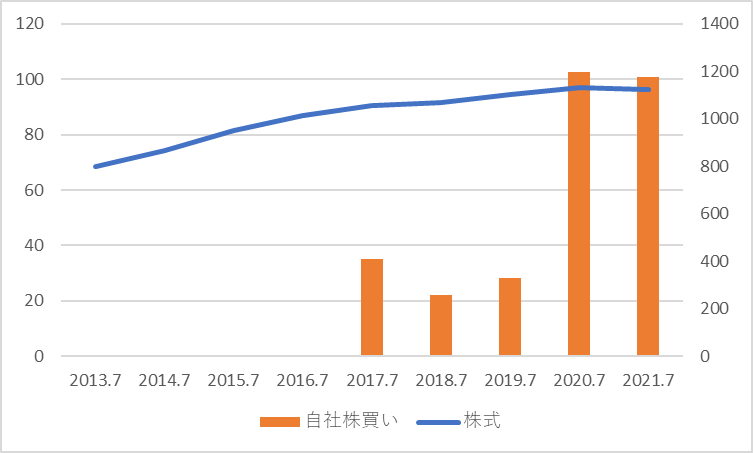

その1:増え続ける株式=遠い株主還元

株式報酬やストックオプションはタダではありません。

いずれ株式を買い取り従業員に報いなければなりません。

昨年は約12億ドル(約1,400億円)の自社株買いを行っています。

株主還元に積極的なように見えますが、株式総数は上場時の約70万株から現在は約96万株に増えています。

株式報酬による株式増加が自社株買いのペースを上回り、一般株主への還元は遠い状況にあります。

還元が期待できない場合、成長による株価上昇のみに期待することになります。

その2:バリュエーション

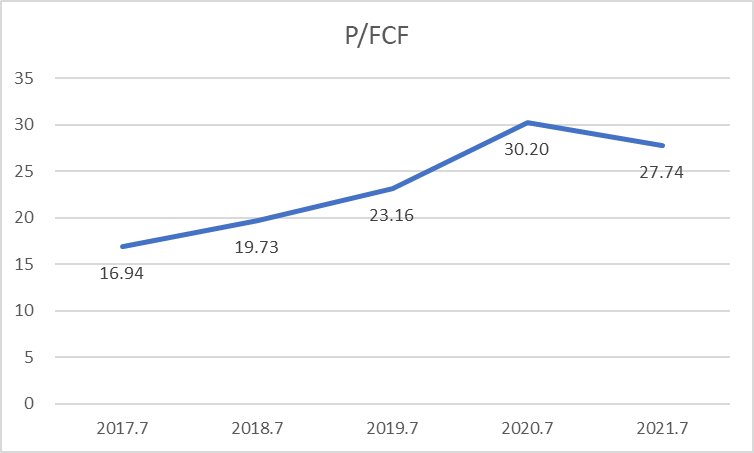

P/FCFで見ても、バリュエーションが切りあがっています。

上の図は決算日の株価で見たP/FCFです。

過去5年平均は23倍程度で、15倍そこそこから30倍近くへと急上昇しています。

2022年3月25日現在の株価は622ドル。

22年度の予想売上高は58.12億ドルで、過去5年の売上高フリーキャッシュフローマージンは約35%。

株式総数が変わず、P/FCFが過去5年平均並みとなった場合、想定株価は約508ドルとなります。

(参考)

株価=売上(58.12億ドル)×FCFマージン(0.35)×P/FCF(23.55倍)÷株式総数(96.4百万株)

かなりの成長を先取りした株価となっています。

個人的な評価

配当や自社株買いといった還元できる段階にはなく、バリュエーションも急上昇してるのでややリスキーかと。

一方、高いキャッシュ創出力は魅力的なので、バリュエーションや株式発行増が落ち着いたら考えます。