【ほんとに可能か早期退職】遊びでFIREを考えてみた

早期退職(FIRE)に関する情報があふれかえってて、不気味さを覚えます。

Amazonで「FIRE、本」で検索すると、過去90日だけでも関連書籍が50冊以上出版されていました。

市場が高騰し、バブルの終わりが近づいていることの証左なのかもしれません。

ただ、支出を見直し必要な貯蓄やリターンについて考えるのは面白そう。

暇な正月を使って、自分にFIREが可能か冷静に考えてみました。

目次

①支出を確認

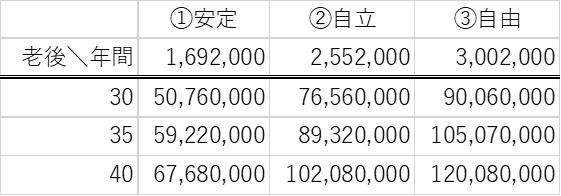

まずは支出を3パターンに分けます。

①安定:家賃や光熱費、食費など生きるのに必要な固定費

②自立:①を含めた実際の昨年度の支出。娯楽費など含め働かなくても現状の生活水準を維持できるレベル

③自由:②に加えて多少の贅沢(年1回海外旅行など)ができるレベル。つまりFIRE

※税金は給与天引きなので支出に含まず

年間の支出に老後年数を掛け算したものが必要な貯蓄額です。

例えば引退後40年間をリッチに過ごすには1.2億円が必要です。

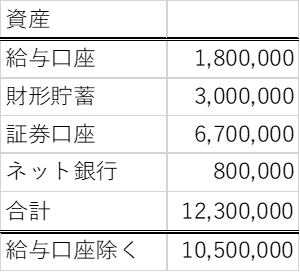

②現在の資産

次に現在の資産を確認します。

失業したり病気になる可能性を考慮し、固定費1年分は現金で確保したいので、

給与口座の180万円は資産から除きます。

30代独身の平均は超えているようなので、少し安心。

(参考:りそなグループ「暮らしが変わるお金の勉強」より)

30代独身の平均値:預貯金=176万円、金融資産総額359万円

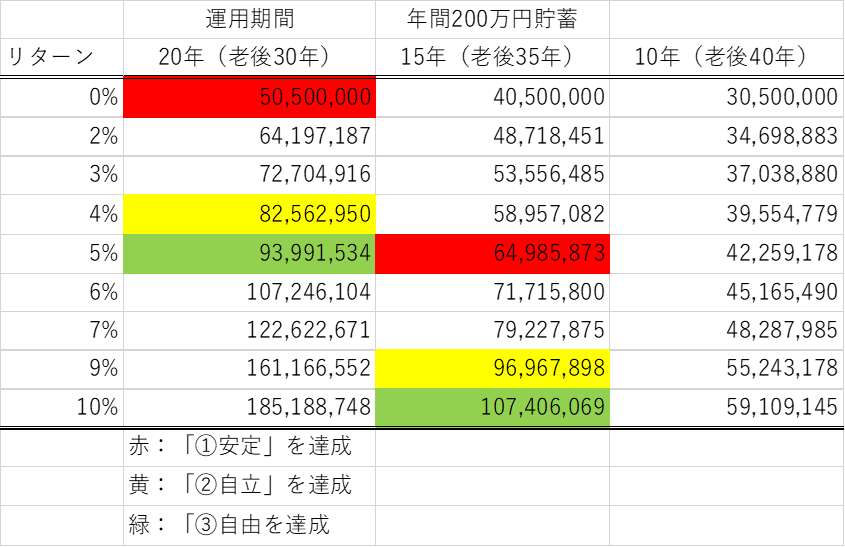

必要なリターン

次に年間の貯蓄(投資含む)、年間のリターン、運用期間から将来の資産額を算定します。

前提として・・・

①毎年200万円貯蓄(2021年の貯蓄と同じレベル)

②結婚せず、82歳(平均寿命)で死ぬ。

③期間終了後は運用や仕事をせず、資産を取り崩して生活

私は現在32歳なので、30年の老後(52歳で退職)を過ごす場合、運用期間は20年です。

固定費を賄うだけなら、リターンゼロ(投資せず全額貯金)でも、貯蓄を維持できれば20年で達成できます。

一方、年10%という市場平均を上回る高リターンで運用できても、10年では老後の固定費すら賄えません。

しかもこれは貯金も含めたリターンです。

例えば200万円のうち50万円を貯金、150万円を投資にまわす場合。

10%のリターンを確保するには、金利はゼロなので、投資の150万円の部分で13.3%稼ぐ必要があります。

全額投資に回せば期待リターンは上昇しますが、当然下落のリスクも上昇し、資産のブレは大きくなります。

早期でのFIREがいかに困難かが分かります。

重要な落とし穴

上記シミュレーションは①現在の貯蓄を継続②結婚しない③リターンがプラス、を前提としています。

「現在の収入の安定」と「健康の維持」は最低条件。

また、結婚して子供ができれば当然支出は増えます。

加えて退職時に市場が低迷していないことが必要となります。

以上から、早期でのFIREの達成には相当な幸運が必要と考えられます。

悲観派な私には、高いリターンを求めるよりも、スキルを磨いて地道に貯蓄を増やす方が賢明だと思います。

投資がスキルアップにつながるよう、今年も日々取り組みたいと思います。