【2023年11月の振り返り】ソフトランディング・・?

10から一転して、米国の長期金利が急低下。

1か月前までは、5%が防衛ラインと言っていたのに、今では4.2%台に。

金利低下に反応してか、ダウ平均は9%、ナスダックは10%を超えて上昇する等、市場は既にユーフォリア。

目次

11月の投資結果

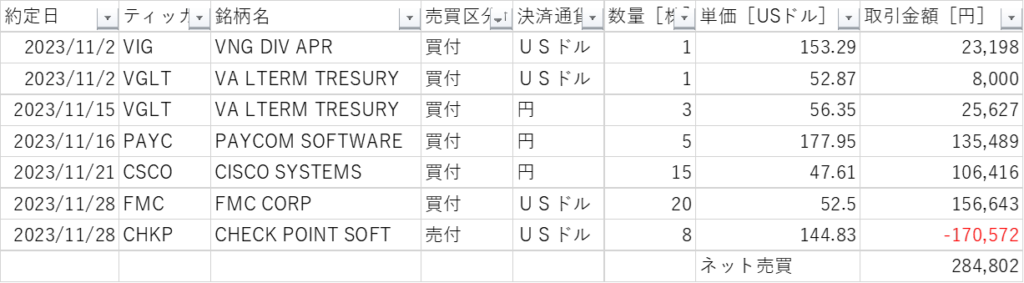

トレード

投資スタイルを修正。

キャッシュフローで見た割安さと配当利回りを重視したディープバリュー方針で乗り遅れていたので、

足元の利益率や成長率を加味したテック銘柄を加え、モメンタム的要素を追加。

シスコやペイコムは今までなら「少し割高」と判断していたと思います。

この修正がどちらに転ぶか、実験です。

チェックポイントは目標株価に到達したので売却。

利益率お化けですが、バリュエーション的に更なる上昇は見込めないと判断。

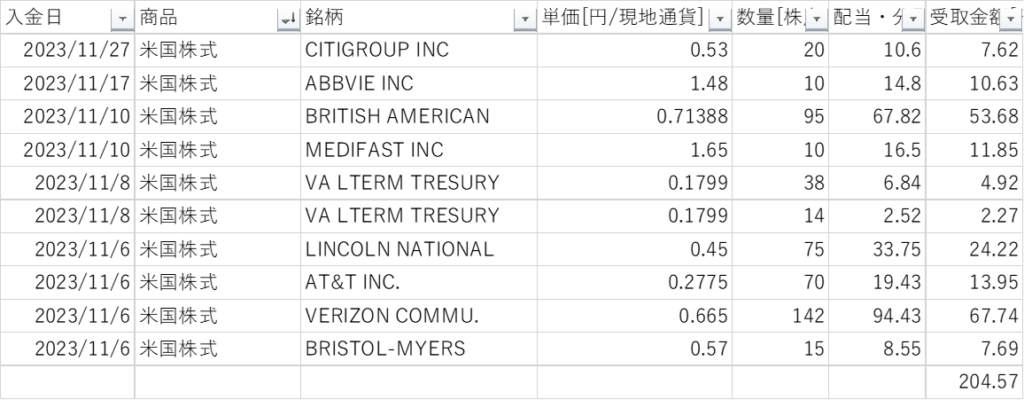

配当

約205ドルの配当受取。

2・5・8・11月はベライゾンとBTI頼み。

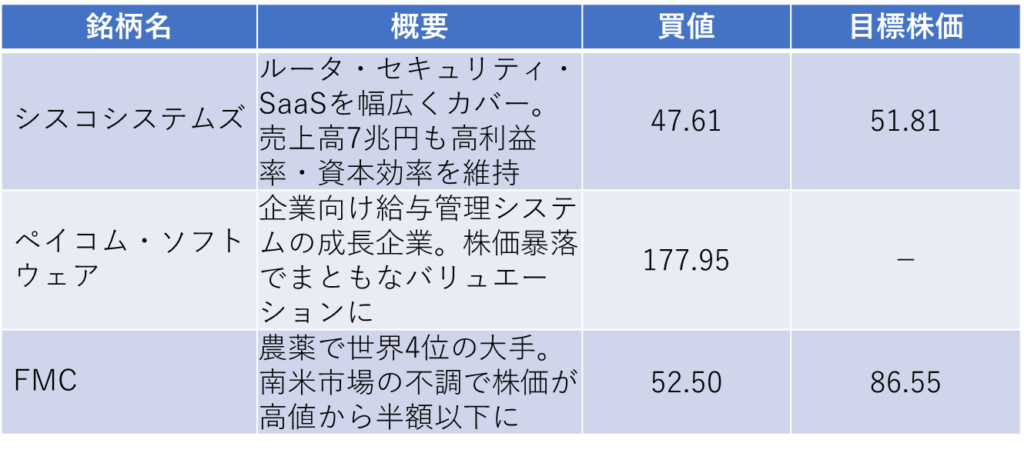

新たに追加した銘柄

シスコ

決算発表でネガティブな見通しを示し急落。

テック株の中でも出遅れが目立ちますが、収益性は高く配当利回りも3%とそこそこ。

業績低迷でIBMになるか、豊富な手元の流動性を生かしオラクルになるか。

ペイコム

コロナ禍ではPERが100倍のような水準にありましたが、成長鈍化の懸念から20倍台後半まで低下。

しかし、売上成長率は今だ20%を超えており、反発があるかと。

金利高を考えると、負債がゼロなのも魅力。

FMC

こちらも決算を受け急落。

ウクライナ危機などで肥料価格が高騰した頃と比べ、株価は60%近く下落。

過去との比較で見ても、配当利回りが4%超えは超割安水準。

短期的には途上国経済等不安要因はあります。

一方、長期的に見て農業・食料への需要は伸びると思われ、150年近い歴史を持つFMCの技術力に期待です。

我慢、我慢・・・

11月はほぼ一本調子で上昇。

ただ、市場の期待はちょっと行き過ぎな気がします。

注目が利下げ>>>実体経済となっています。

確かにFedの利下げは、債券に対してはポジティブですが株価に対してはどうか。

慎重なFOMCが利下げを行うのは、おそらく経済の弱さがかなり顕在化した時。

株価はPER×利益

利下げが行われればPERは上昇するかもしれませんが、利益の減少により相殺されます。

利益減少分を過小評価していると思われます。

また、S&P500は今週0.8%上昇した半面・・

マイクロソフトは約1%、アルファベットやメタは約4%下落。

エヌビディアも最高値を付けた11/20から既に7.5%下落しています。

市場の上昇を先導してきたマグニフィセントセブンが弱含んでいるのも気になる所。

単なる利益確定売りなのか、市場の脆弱性の兆候か。

当面はディフェンシブ銘柄選好で、金利が4.5%前後では国債ETFを買い増ししたいと思います。