金利のある世界の”成長”と”配当”

米国金利の上昇が止まらず、10年債利回りは5%に迫ってきました。

一般的には「高金利=成長株に打撃」なはず。

しかし、成長株は底堅さを見せています。

対照的に売られているのは高配当株。

高配当株に多いのは公益・生活必需品・医薬品といった景気に左右されにくいディフェンシブ株。

これらセクターのリターンはさっぱりです。

目次

高金利下で求められるもの

5%の金利下で求められる条件は・・・

成長株:5%+αの利益成長

高配当株:5%+αの配当利回り

αは投資家が求めるリスクプレミアム。

投資対象がリスキーと考えるほどαは上昇し株価は下がります。

成長>配当

足元の投資家の選好は成長>配当のようで、成長株よりも配当株の方がリスキーと感じているようです。

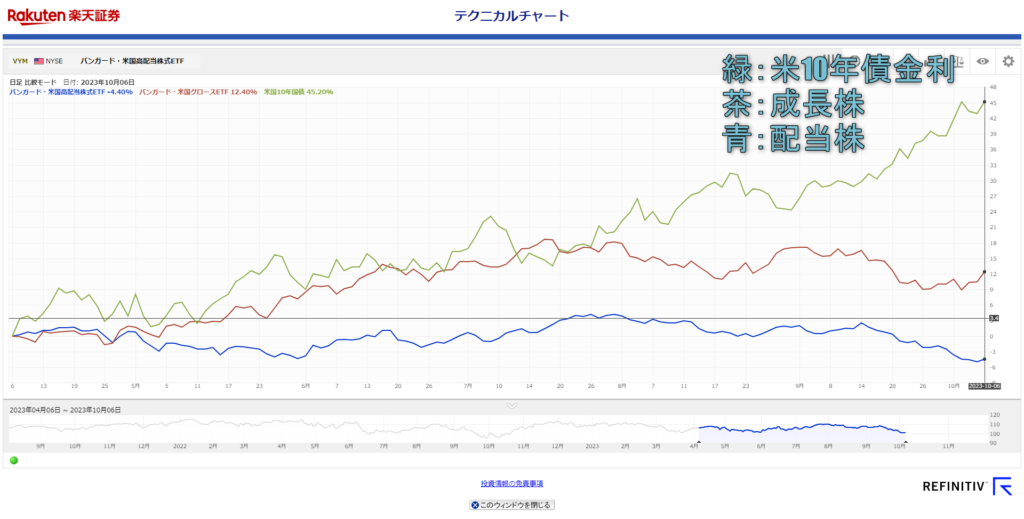

上図は過去半年の米国10年債金利、成長株ETF、高配当ETFの動きです。

金利が40%上昇する中で、成長株ETFは10%超上昇。

一方、高配当ETFは約5%の下落。

株価が下がれば配当利回りが上昇するので、高配当株にも買いが入りそうなもの。

しかし足元で押し目買いされているのは成長株。

金利上昇=成長株に打撃という意識が変わってきてるのかもしれません。

成長>配当の理由考察

成長の方が分かりやすい?

成長株は基準が明確です。

簡単に言えば、5%の金利に負けないためには、利益成長が5%を超えればよいのです。

利益見通しは日々更新されているので情報も集めやすいです。

一方高配当株。

配当利回りが6%なら十分なのか、それとも8%でも不満なのか。

5%+αの妥当な水準が分かりあぐね、売りを試す展開になっている可能性が考えられます。

キャピタルゲイン重視

リーマンショック後のゼロ金利状態では、市場全体が上昇トレンド。

特に成長株がアウトパフォームする状態が10年以上続きました。

成長株のリターンの源泉は株価の上昇。

リターンはキャピタルゲインで稼ぐものという心理が染みついた可能性が考えられます。

それでも配当株

配当重視の投資家には好機です。

減配リスクがない限り、株価下落=配当利回り上昇はボーナスステージです。

長期で見れば株式の期待リターンは7~10%程度。

配当で4~5%稼ぎ、残りはボーナスぐらいの感覚で見守るのがビビりにはちょうど良い気がします。