【米国決算】JPモルガン~予想通りに冴えないが・・・

主要銀行を皮切りに、米国の決算シーズンが始まります。

先頭を切ってJPモルガンとモルガンスタンレーがコンセンサスを下回る冴えない決算を発表。

株価はそれぞれ3.5%、0.3%下落しました。

JPモルガンの下落率の高さが気になります。

金融機関の決算が冴えないことは織り込み済みのはず。

実際、モルガンスタンレーの下落率は市場並みです。

目次

JPモルガンチェース

決算概要

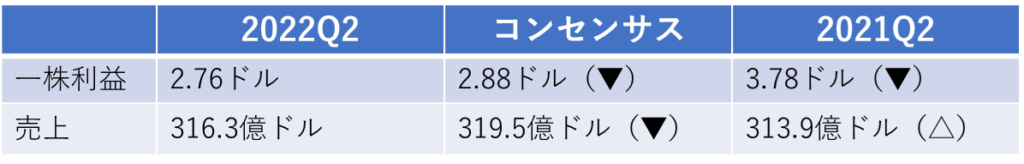

一株利益はコンセンサス・昨年の数値をいずれも下回りました。

市場が軟調で投資銀行業務の落ち込んだのもあるのですが、最大の理由は貸倒引当金です。

昨年度はコロナ禍からの回復もあり、融資先の倒産に備えて積み立てる引当金が減りました。

引当金の減少は銀行の利益として計上されるため、利益を大幅に押し上げました。

ところが今年は景気減速懸念が浮上。

逆に引当金を積み増したため、利益の減少要因に。

引当金がプラス要因からマイナス要因となるダブルパンチ。

恣意的な引当金の出し入れで利益が大きく変わるのはいかがなものかと思います。

簡単に決算を粉飾できてしまうので・・

株価下落の要因

JPモルガンの下落は、冴えない決算というより、自社株買い停止の発表によると思われます。

米国金融機関が株主還元を増やす中、JPモルガンは配当を据え置いています。

加えて自社株買いの停止したことが、投資家からネガティブにとらえられたのだと思います。

自社株買い停止の要因は、FRBが銀行に課す資本規制です。

リーマンショック後に導入された規制により、多額の自己資本を維持するよう求められています。

自己資本は、配当・自社株買いだけでなく、融資などの企業活動の原資もとなります。

ダイモンCEOは以下のように規制を手厳しく批判しています。

The upshot is that the bank has to act at “precisely the wrong time reducing credit to the marketplace,” Dimon said.

訳)規制のせいで、完全に誤ったタイミングで信用供与を減らさねばならない

厳しすぎる資本規制により、市場や顧客がまさに資金を必要としている時に提供できない。

「晴れの日に傘を貸し、雨の日に返却を迫る」行動をFRBが助長していると言っているのです。

希望的観測

株価は昨年11月より下落し続け、コロナ前の水準を下回っています。

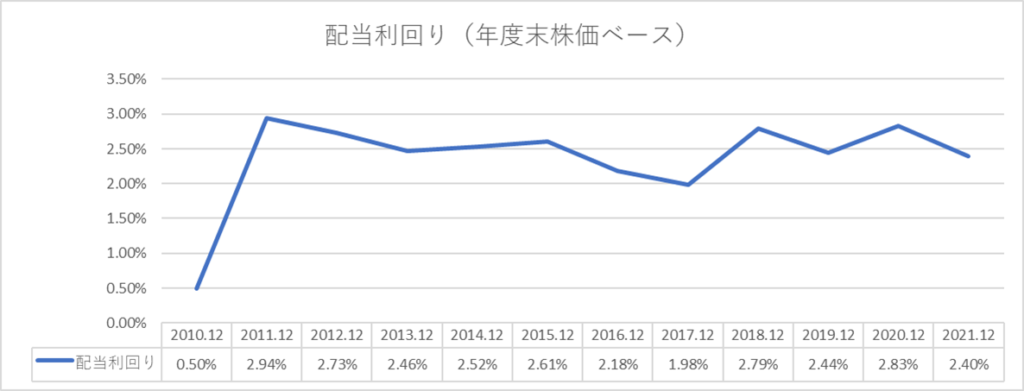

それに伴い、配当利回りは過去と比べて高水準になってきました。

過去10年は2~3%で推移していますが、現在は3.7%。

配当重視の投資家にとっては良い水準になってきたと感じます。

JPモルガンの強みは「やらかしの少なさ」です。

バンカメやシティなど他のメガ銀と比べリーマンショック後の立ち直りも早く、

大幅な減損も少ないことから決算も安定しています。

今回の自己資本・引当金の拡充に伴う自社株買い停止も保守的なスタンスの表れでもあり、

長期で見るとポジティブかもしれません。

すぐ買うのはさすがに怖いので、105ドルぐらいの指値で注文入れようかなと。