【米国決算】ゴールドマンVSモルスタ

世界1位・2位の投資銀行が決算を発表しました。

ゴールドマンサックス(GS)とモルガンスタンレー(MS)です。

両社とも好決算を発表しましたが、発表後の株価は対照的。

18日の発表直後にGSの株価は7%を超えて急落。

年初には400ドルを超えていた株価が現在(2022年1月21日)は343ドルです。

一方MSは発表後に上昇。一時93ドルまで下がった株価は100ドル近辺まで戻ってきました。

ともに金利上昇に耐性のあるバリュー金融株として、アナリストにプッシュされています。

何が両社の株価に影響したのでしょう。

目次

決算記事

(英文:モルガンスタンレー決算記事より)

Unlike its rivals, which disclosed soaring compensation costs for Wall Street personnel in the quarter, Morgan Stanley kept a lid on expenses. The bank posted $5.49 billion in compensation expenses, essentially unchanged from a year earlier and below the $5.98 billion estimate of analysts surveyed by FactSet. That’s in stark contrast to Goldman Sachs, where pay costs surged 31% to $3.25 billion.(内容)

https://www.cnbc.com/2022/01/19/ms-earnings-4q-2021.html

給与コストの急上昇を発表したライバルライバル(GS)と異なり、モルガンスタンレー(MS)は給与コストを抑えていた。MSは給与コストとして54.9億ドルを計上したが、昨年度とほぼ変わらず、市場予想の59.8億ドルよりもひくかった。これは給与コストが前年比31%上昇したGSと正対象であった。

米国市場はインフレによる人件費増、収益押し下げに敏感になっているということでしょう。

実際、人件費急騰を発表したJPモルガンの株価も急落しています。

人件費抑制=ポジティブ?

両社の株価の反応は、投資家心理が特定のリスク(人件費増によるコスト高)に捉われている証拠かと。

米国のニュースを見てもインフレ・利上げばかりが強調され、他のリスクを見落とさないか心配です。

人件費についても捉え方はそれぞれかと。

業績好調でもMSが人件費を抑制できたのは、固定報酬が大きいためかもしれません。

方や業績好調により、GSでボーナスが増加したことは自然なこと。

業績悪化時には、GSの報酬体系がコスト面で有利な可能性もあります。

そして、労働力不足の中で人件費を抑えるなら、人材流出のリスクも発生します。

金融株=バリュー?

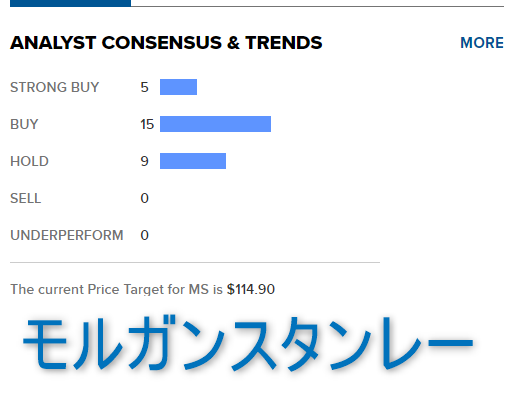

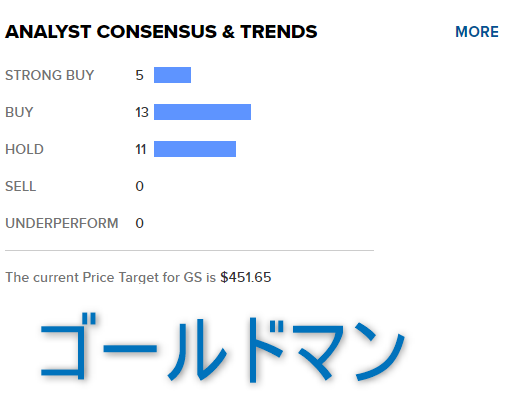

アナリスト予想

アナリストは両社に対し概ね強気です。

以下はアナリストによる両社のレーティングです。

買い推奨である「strong buy」「buy」の比率が、保有継続の「hold」を大幅に上回っています。

売り推奨のアナリストはいません。

私はアナリスト推奨による売買はしませんが、ここまで強気に偏ると気持ち悪さを感じます。

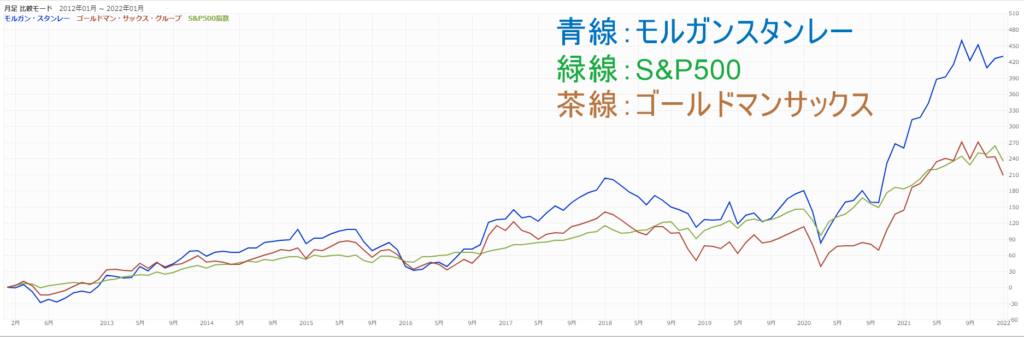

過去10年リターン

両社の過去10年のリターンはどうでしょうか。

過去10年あまりは、バリュー株受難の時代と言われ、グロース株が概ねアウトパフォームしてきました。

そして、金利上昇に直面し、グロースからバリューへのシフトも進んでいます。

バリューの代表格といわれる金融株ですが、MSとGSはその限りではないようです。

リーマンショックからの回復も寄与してか、過去10年おおむねS&P500を上回っています。

特にMSはコロナ後の経済回復期待も相俟って、S&P500を大幅にアウトパフォームしています。

「金融」とひとくくりにして、これらをバリュー銘柄として扱うのは少々怪しいかと。

確かに両社のPERは10倍前後と低いですが、過去最高レベルのM&Aや証券取引の収益に支えられてのこと。

ここからさらなるペースで増益を達成するのは至難の業。

加えて、過去数年の超強気市場が終わるなら、PER上昇による株価上昇も期待薄。

配当利回りもGSが2.3%、MSが2.8%と他の金融株と比べてそれほど高いわけでもありません。

コロナ禍からのV字回復を経たうえで、さらに米国経済に強気なら、急落したGSは買いなのかもしれませんが。